作者:港股观察站 大屿山望海楼

最近的港股市场,江苏创新新材料(股份代号:02116.HK)宣布公开发售将于 2018 年 3 月 19 日(星期一)上午 9 时开始,并于 2018 年 3 月 22 日(星期四)中午 12 时截止。公司的股票预期将于 2018 年 3 月 28 日(星期三)正式于联交所主板开始买卖。公司此次招股共发行1.2亿股,90%为国际配售,10%为公开发售;每股招股价介乎1至1.25港元;按一手2,000股计,每手入场费为2,525.19港元。市傳配售部份已獲超額認購,保薦人為東方融資,联席协调人东方证券(香港)和国泰君安国际,公開發售首日超購近四倍。

江苏创新:一家高效的创新型高科技公司

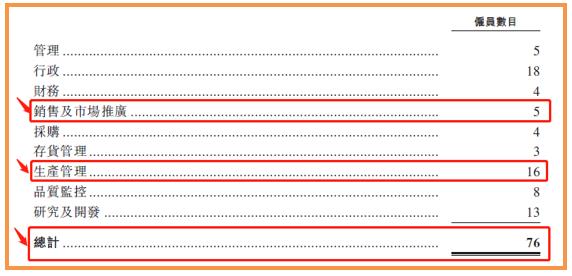

其实,拿到公司的上市资料,最令投资者惊艳的地方,是其高效的生产方式和高额的人均创利水平。截至最后实际可行日期,公司共有76 名员工,如下图所示。其中生产管理人员为16人,而公司上市前最近的一个完整财政年度,2016年公司自产销售收入为1.2亿元(货币单位:人民币,下同),生产人员人均年生产值为750万元;

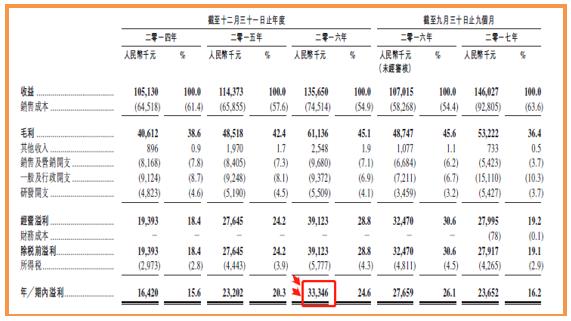

公司销售及推广人员5名,按2016年公司总销售额(自产+代销)为1.35亿元计算,销售人员人均年销售额为2700万元;如下图所示,以公司全员76名雇员计算,2016年公司净利润为3334万元,全员人均年创净利43.87万元。

读到此处,有经验的投资者一定对江苏创新会有一个深深的印象,那就是公司一定是一盘好生意,高毛利率、高净利润率、生产的产品科技含量非常高的优质企业。

江苏创新:可以对标A股大牛股三聚环保(300072)

江苏创新在港股市场可以对标的上市公司可能并不多。但是在A股市场的三聚环保(300072),可以对比着说一说。如下面的股价月线图可以看到,三聚环保股价在前复权后,历时近7年,股价从最低价1.56元一路奔袭到最高价43.11元,上市后最大涨幅为近27倍。

三聚环保一定是大部分投资遗漏的一个宝贝,就连当初“中国最佳基金经理”王亚伟的低位入股,也没有唤醒大部分的投资者。因为当时大家没有看明白公司产品以及背后的行业发展趋势啊。

现在,港股市场出现了一个可以对标说一说的新股,江苏创新。虽然三聚环保的产品与江苏创新不大一样,但是,两者共通之处在于,都是为基础能源工业的产品清洁化、产品质量提升及生产过程的清洁化提供产品。三聚环保主要的产品有脱硫净化剂、脱硫催化剂、其他净化剂(脱氯剂、脱砷剂等)、特种催化剂。而江苏创新是开发、生产及营销主要用于减少不良排放物且符合不断演变的监管要求的炼油助剂及油品添加剂。

两家公司背靠的产品使用环节、行业背景和行业发展趋势是基本相同的。因此,有心的价值投资者,可以值得多花一些时间去重点研究一下这次刚刚IPO的江苏创新,因为,涨不了三聚环保那末多倍,涨1-2倍也好啊?!

中国炼油助剂及油品添加剂行业概览:因环保的高要求而持续增长

江苏创新所处的就是中国炼油助剂及油品添加剂行业。那我们来看看该行业的发展趋势,是否当初三聚环保就是没有看明白这个行业方发展趋势,而简单将三聚环保看成是普通的化工股而忽略了那个牛股?!

炼油助剂指用于原油炼油程序的不同添加剂,通常用于促进炼油程序、改善最终产品的效能或保护炼油机组。油品添加剂与汽油或柴油一并加入汽车,通过改善汽油或其他燃油质量以提升发动机效能。

“国四”升级至“国五”车用汽油标准。2013年12月18日,中国政府颁布“第五阶段车用汽油国家标准”,设定较先前执行的“第四阶段车用汽油国家标准”更严格的排放和汽油质量要求。例如,“第五阶段车用汽油国家标准”规定在2017年12月31日前,石化行业的成员须将“第六阶段车用汽油国家标准”所规定的50 ppm的燃料硫含量降低至10 ppm,减幅为80%。因此预期中国政府将于“第六阶段车用汽油国家标准”实施更严格的燃料质量要求。

鉴于燃油质量标准愈为严格,上游炼油厂需要更多新研制的炼油助剂及油品添加剂,预计这将继续有助于中国炼油助剂及油品添加剂行业在预测期内持续增长。

如上图所示,中国炼油助剂及油品添加剂市场的总销售量由2012年的28.14 万吨增加至2016年的33.88万吨,2012年至2016年的复合年增长率为4.7%。灼识咨询预计于2021年进一步达到42.4万吨,即2016年至2021年的复合年增长率为4.6%。

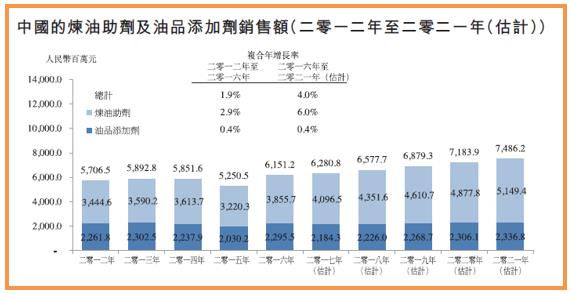

如果按销售额计算的市场规模,如上图所示,中国的炼油助剂及油品添加剂市场销售总额预计将由2012年的人民币57.065 亿元增加至2016年的人民币61.512 亿元,即2012年至2016年的复合年增长率为1.9%。灼识咨询预期中国的炼油助剂及油品添加剂市场将于2021年达到人民币74.862亿元,即2016年至2021年的复合年增长率为4.0%。

大的行业背景非常不错而且确定性较强。

中国脱硫剂及柴油抗磨剂的销售量:因环保高要求而持续增长

江苏创新虽然所处中国炼油助剂及油品添加剂行业,但是其主打产品是脱硫剂及柴油抗磨剂。那我们再来看看这2个细分市场在中国的发展趋势。

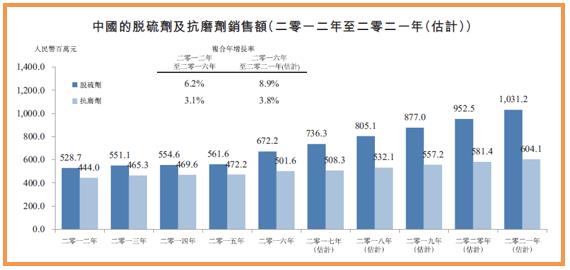

(1)中国脱硫剂细分市场。据灼识咨询调研所得,中国的脱硫剂销售量将由2012年的3.52 万吨增加至2016年的5.17万吨,复合年增长率为10.1%。增长快速主要是因为中国每千人汽车保有量增加及中国政府颁布更严格强制排放规定。尽管“国六标准”燃油质量标准于2016年12月最终确定,更严格的硫排放标准将于2020年实施。因此,石油每单位的脱硫剂添用量,预期将于未来数年出现重大增长,而中国的脱硫剂销售量,预测于2016年至2021年将按复合年增长率8.9%持续上升,较其他炼油助剂的复合年增长率为高;销售金额亦预计由2016年的6.72亿元,以复合年增长率8.9%持续上升至2021年的10.31亿元。

(2)中国柴油抗磨剂细分市场。据灼识咨询调研所得,随着燃油质量和排放标准的不断提高,汽油中允许的硫含量相应下降,炼油厂所生产燃油的抗磨作用亦会降低。预期于未来数年燃油添加剂(如柴油抗磨剂)的使用量增加,预期2016年至2021年中国柴油抗磨剂的销售量按复合年增长率4.2%上升,较其他油品添加剂的复合年增长率为高;销售金额亦将由2016年的5.01亿元,以复合年增长率3.8%持续上升至2021年的6.04亿元。

中国炼油助剂及油品添加剂行业的驱动因素

(1)中国的石油产品需求不断增加。于2016年,中国的汽车总数达到165.6 百万辆,相比2006年的36.8 百万辆,过去十年的复合年增长率达到16.2%。随着中国汽车市场于整个预测期内很可能持续其增长势头,预期炼油助剂及油品添加剂行业将维持类似的增长趋势。

(2)实施更高的硫排放标准。为了更好地管理环境事宜及减少空气污染,中国政府引入“国五标准”燃油质量标准。中国汽车制造商及炼油厂在增加脱硫剂的同时选用较高质量的脱硫剂。然而,随着成品油的硫含量下降,燃油的效能亦减低,因而需要加入更多燃油添加剂如柴油抗磨剂及柴油十六烷值改进剂,以提升表现。因此,预期中国的炼油助剂及油品添加剂需求日后将继续受有关标准的实施所影响。

(3)公众对汽车废气产生空气污染的关注增加。过去数年公众对中国雾霾不良影响的关注程度倍增。为了对此问题作出补救,越来越多驾车人士选用较高品位的汽油及油品添加剂。随着更广泛采用及使用较高品位的汽油,以及油品添加剂的零售市场不断扩张,中国炼油助剂及油品添加剂行业的增长预期将进一步提升。

(4)炼油技术的演变。炼油厂正在发展新技术,旨在满足较高品位汽油及柴油的需求或为提升生产效率。这些不断演变的技术,加上升级生产设施的建立,将为炼油助剂生产商增添压力,促使其升级产品及增加产量,从而可持续满足未来增长的需求。

(5)重质原油的进口及消耗量增加。中国的原油消费仍主要依赖重质原油,中国的多个主要油田(包括克拉玛依油田、辽河油田、蓬莱19-3 油田及孤岛油田)全部出产重质原油。此外,中东的一部分油田由三家国有企业集团拥有,例如苏丹6 号油田,该等油田出产大量重质原油。因此,日后中国的原油炼油量预计将保持增长,故其重质原油进口及消耗量预计将相应增加。未来数年,随着中国重质原油消耗量增加,各类炼油助剂(例如脱硫剂及抗垢剂)的需求亦将增加。

江苏创新:中国第五大炼油助剂和油品添加剂生产商

在前面抱着对潜力牛股的激动心情,详细了解了江苏创新所处的行业背景情况以及发展趋势后,我们再来看看公司自身的情况。看看其是否有牛股魅影?

正如上面的介绍,公司是开发、生产及营销主要用于减少不良排放物且符合不断演变的监管要求的炼油助剂及油品添加剂。由于公司产品是原油炼油过程中及油品使用过程中的一些添加助剂,与老百姓日常生活并不相关,因此大部分投资者会对公司产品觉得有些陌生。

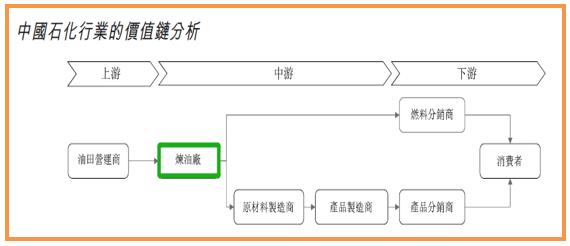

公司的产品究竟用在石化生产的哪个环节呢?我们从下图,中国石化行业的价值链分析可以看到,勘探及开采原油的油田营运商是中国石化行业的上游玩家。炼油厂及其后续原材料及产品制造商,是行业的中游参与者。经过连串复杂的化学程序,原油被分为不同类别的燃油及化学品,然后分销以及运用是下游使用者。而江苏创新的产品就是运用在石化行业的中游,为中游主要客户提供炼油助剂及油品添加剂。

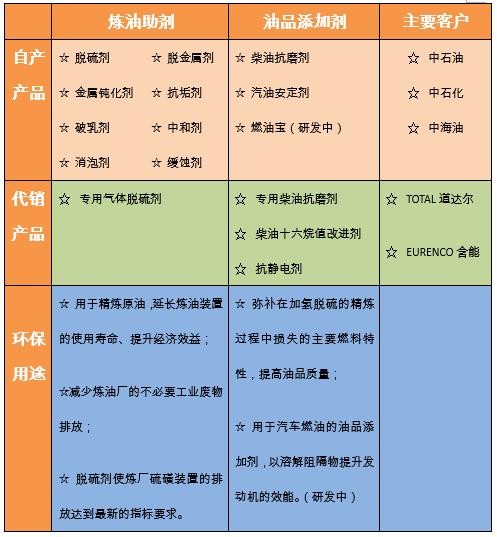

公司的产品如下表所示,包括:

(1)炼油助剂:用于精炼原油,延长炼油装置的使用寿命、提升经济效益;减少炼油厂的不必要工业废物排放;脱硫剂使炼厂硫磺装置的排放达到最新的指标要求。产品主要为:脱硫剂、抗垢剂、金属钝化剂和缓蚀剂;

(2)油品添加剂:用于协助客户遵守越来越严格的强制性排放法规,弥补在加氢脱硫的精炼过程中损失的主要燃料特性,提高油品质量。产品主要为:柴油抗磨剂。

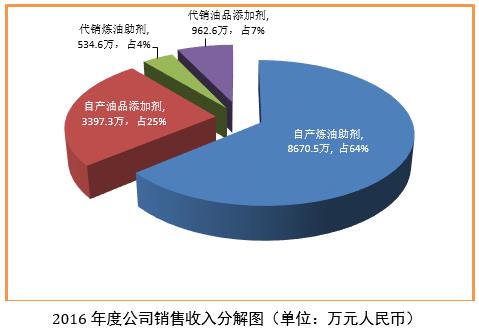

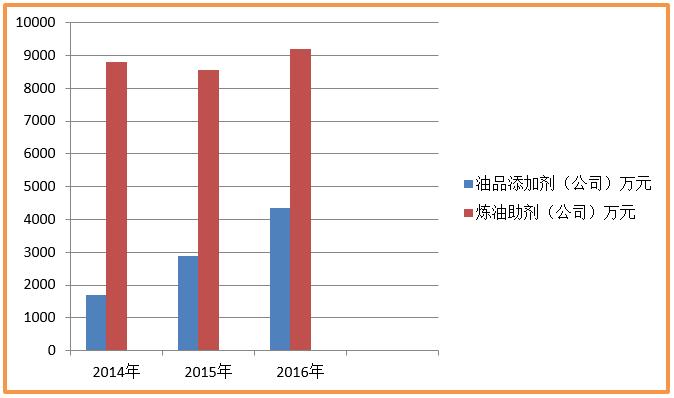

我们如果以最近一个完整财政年度的2016年为例来看看公司生产销售规模的话,如下图所示,公司自产的炼油助剂销售收入为8670.5万元,占当年销售收入的64%;公司自产油品添加剂3397万元,占当年销售收入的25%;公司代理的海外进口炼油助剂收入为534万元,占当年销售收入的4%;公司代理的海外进口油品添加剂收入为962万元,占当年销售收入的7%。

公司的家底全露出来后,在行业的江湖地位如何呢?

中国炼油助剂及油品添加剂行业其实相对分散,市场上有超过200 名活跃经营的行业参与者。然而,占中国炼油量近72%的三大巨头(中石化、中石油及中海油),它们也是江苏创新的主要客户,维持着高标准的产品质量要求,任何潜在供货商所提供的产品必须首先通过一连串测试以筛选质量才可获接纳。因此,在中石化、中石油及中海油的供货商名单内仅有约100 家公司,而随时间推移,该数目很可能会减少。

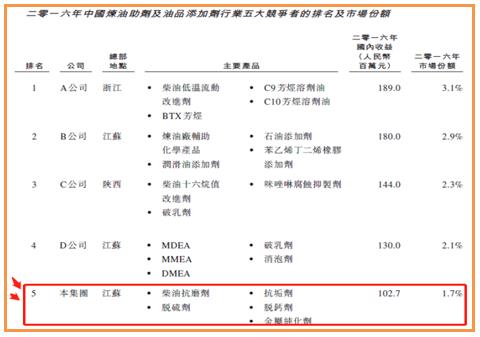

此外,由于江苏省附近有多家大型炼油厂,包括镇海炼化及中国石化上海石油化工股份有限公司,因此像江苏创新这样位于江苏省的炼油助剂及油品添加剂生产商较位处其他地区的竞争对手拥有巨大优势,原因是其能够保持较低的物流成本。截至2016年底,近三成的中国炼油助剂及油品添加剂生产商位于江苏省。在2016年,中国炼油助剂及油品添加剂的五大行业参与者,如上图所示,按规模计算,占整个市场约12.1%。江苏创新于2016年从国内业务产生约人民币1.027亿元的销售收入,市场份额约占1.7%,为中国第五大炼油助剂及油品添加剂生产商,如下图所示。

江苏创新:领先同业 开拓创新

公司致力于推动创新、环保、可持续的炼油技术的发展。按2016年的国内销售收入计算,公司为中国前五大炼油助剂和油品添加剂生产商。

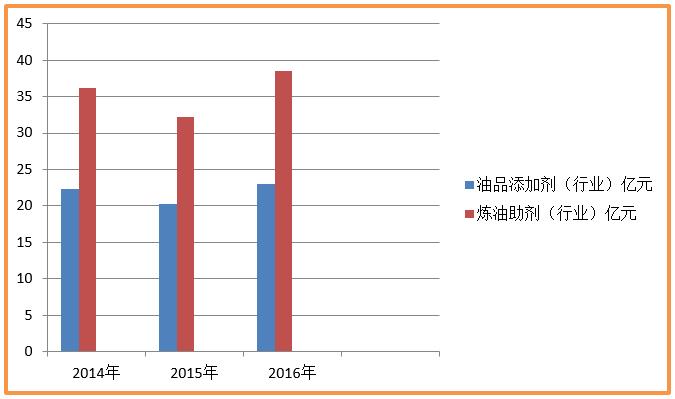

公司的发展历史也与中国石化行业的崛起互相吻合,并远高于行业平均增长水平。如上图所示,中国炼油助剂和油品添加剂行业在2014-2016年度,行业复合增长率为2.53%;而公司于同期的年复合增长率约为13.6%,为行业增速的近5.3倍,如下图所示。

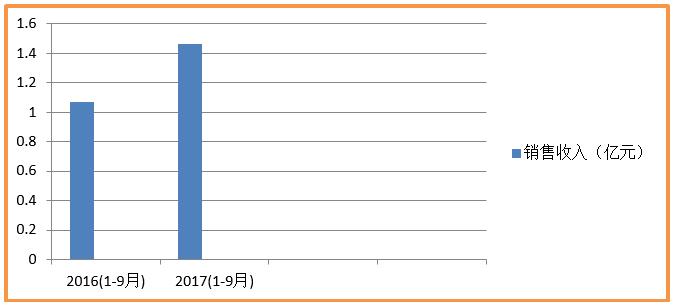

更可喜的是,在公司上市前的最新财报,截止2017年1-9月份,公司销售收入达到1.46亿元,较2016年同期的1.07亿元快速增长36%。收入增加的一个原因是,2017年前三季生产了更多的炼油助剂以满足其中一名客户的大额采购订单,而公司管理层认为需求增加是由于中国日益严格的强制排放法规所致;此外,公司代销的海外炼油助剂和油品添加剂,销售收入也取得了长足的进步。(注:2017年1-9月的毛利率及净利率有所下降,据了解是由于惠州首个大单毛利率为10.7%降价所致。此项目未来几年价格可能回升。)

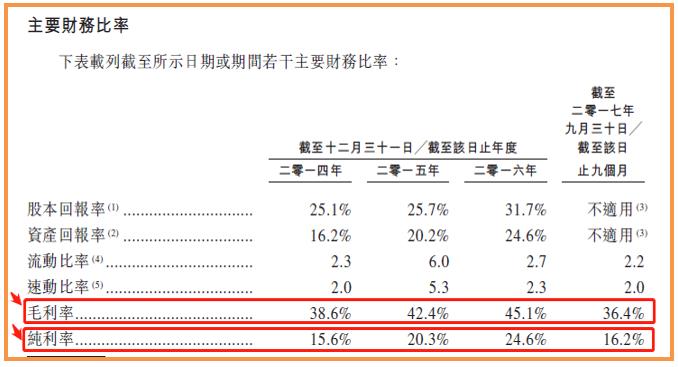

在公司销售收入稳步增长的同时,毛利率及净利率也非常理想的高企。如下图所示,毛利及毛利率由截至2014年的人民币4060 万元及38.6%,增加为2015年的人民币4851万元及42.4%,2016年的6113万元及45.1%。公司的净利润及净利率,由截至2014年的人民币1642 万元及15.6%,增加为2015年的人民币2320万元及20.3%,2016年的3334万元及24.6%。

公司未来的增长点

其实仔细研究三聚环保,该公司后面几年的销售收入与利润之所以能够大幅攀升,还在于公司储备的新产品项目与产能的扩建。

此次江苏创新也颇重视有潜力的新产品研发。而且,公司将拟集资的近92%资金用于产能扩建上,与前者有异曲同工之妙。

据了解,公司共有3项持续进行的研发项目:

(1)原油破乳剂。破乳剂主要用于分离水与油。已于2017年1月开始产品研发,并计划于2018年4月完成。

(2)蜡油加氢防污剂。根据灼识咨询介绍,蜡油加氢防污剂,为延后胶状物形成但同时维持高热效能的其中一项最高效及经济的方法。公司已于2017年8月开始产品研发,并计划于2018年5月完成。

(3)燃油宝。公司拟进入中国燃油宝市场,目前正在进行初步市场及技术研究。燃油宝乃直接用于汽车燃油的油品添加剂。过去,燃油管道因沉淀及其他化学反应而造成黏稠的沉积物。燃油宝会将与燃油混合,以溶解阻隔物并因而提升发动机的效能。公司已于2017年9月开始产品研发,并计划于2018年10月完成。

公司集资款项及产能扩建:

(1)提升宜兴工厂产能的计划。

宜兴工厂油品添加剂产能已超过95%,并预期将于2018年达到100%。公司拟使用集资额的约41.0%或约4280万港元将用于升级宜兴工厂。根据扩充计划,炼油助剂产能预期将由每年8,350 吨增加至每年13,000 吨,而油品添加剂产能预期将由每年2,100 吨增加至每年12,000 吨。

公司已接获监管批,获准兴建产能为25,000 吨的生产设施。计划于2018年上半年完成扩充厂房的设计及准备工作,并于2018年第三季开始安装机器及设备。预期将于2019年第一季展开商业化生产。公司预期回本期将为六至七年。

(2)计划兴建高纯度油酸产能为每年10,000 吨的设施。

该设施副产品为每年2,500 吨硬脂酸。拟使用集资额的约51.0%或约539 0万港元用作兴建生产设施,制造生产我们现时需要从国外进口,生产柴油抗磨剂所需成本较低的妥尔油脂肪酸替代品高纯度油酸。该设施将于宜兴工厂所处地点兴建。拟于2019年第一季开始兴建,并于2019年第四季展开商业化生产。公司预计回本期为四至五年。

小结:在国家对炼油与燃油使用越来越高的环保要求下,江苏创新背靠的中国炼油助剂和油品添加剂行业增长趋势确定性较高。作为中国第五大的炼油助剂与油品添加剂制造商,公司一直保持着高于行业均数近5倍的发展态势。相信在未来公司新产品上线,大手笔扩充产能达产的情形下,公司值得价值投资者保持长期的高度关注。