作者:港股观察站 Jack Chan

新股发行:爱世纪集团(08507.HK)

爱世纪集团(08507.HK)拟发售1.2亿股,其中公开发售1200万股占10%,配售1.08亿股占90%;每手4000股,发行价0.50 – 0.60港元/每股,最低入场费2424.18港元;3月29日至4月6日招股,4月9日定价,4月16日于联交所创业板上市。

一、香港服装供应链管理市场 – 市场庞大达1127亿 + 香港牛股频出之地

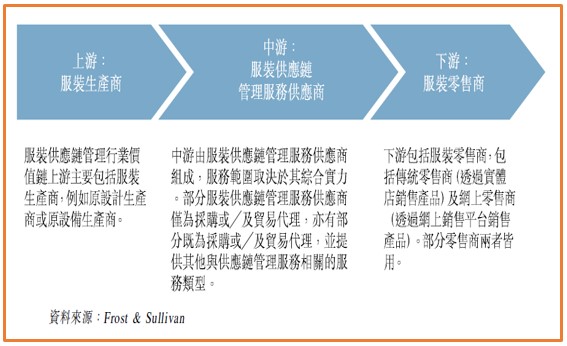

服装供应链管理服务涉及产品开发服务、从服装供货商或生产商取得供应、生产管理与质量保证、物流管理以及最终付运予服装零售商,如下图所示。

一般而言,服装供应链管理市场价值链有三大领域。香港服装供应链管理市场价值链上,香港服装供应链服务供货商在连系上游服装生产商(包括原设计生产商或原设备生产商)与下游服装零售商方面,起重要作用。下图说明了服装业价值链,爱世纪集团公司就是居于中游的服装供应链管理服务供应商。

根据世界知名的独立市场研究公司Frost & Sullivan的研究,香港服装供应链管理市场产生的总收入于2012年至2016年期间上下波动,由2012年1,081亿港元增至2016年1,128亿港元,复合年增长率约为1.1%。波动主要由于香港主要服装出口及转口目的地(包括美国、日本及英国)需求疲弱所致。

由于香港公司的国际化视野,香港服装供应链管理行业可能因东南亚新兴市场劳动成本较低而到这些国家寻找新商机。就于香港收入而言,香港服装供应链管理市场的市场规模预料于2021年达1,371亿港元,这无疑是一个巨大的市场,2017年至2021年期间复合年增长率为4.0%,与全球经济复苏步伐一致。

全球经济随本地生产总值2015年至2016年间增长而整体稳步复苏。根据国际货币基金组

织数据,全球本地生产总值预料于2017年至2021年期间以复合年增长率5.5%增长。驱动力之一来自占全球GDP总量近25%的美国,近年失业率屡创新低,通胀保持在可以多次加息的理想状态,经济增长率达2.9%,工人薪资不断提升,特朗普的减税政策与1.5万亿美元的基建投资使美国消费力及其预期均处于历史较好水平。驱动力之二来自欧洲大部分国家,包括主要的法国、德国、意大利和英国经济都在良性上涨状态,经济复苏的指标通胀走高还令欧洲央行善意的担心呢。

全球本地生产总值复苏,对提高整体可支配收入及生活标准具有重要意义,使消费者意欲更为旺盛、消费力更强。再者,发达经济体偏好中国、东南亚及南亚的服装生产商,刺激全球服装市场,同时为香港服装供应链管理市场创造相应商机,巩固香港国际贸易枢纽地位。

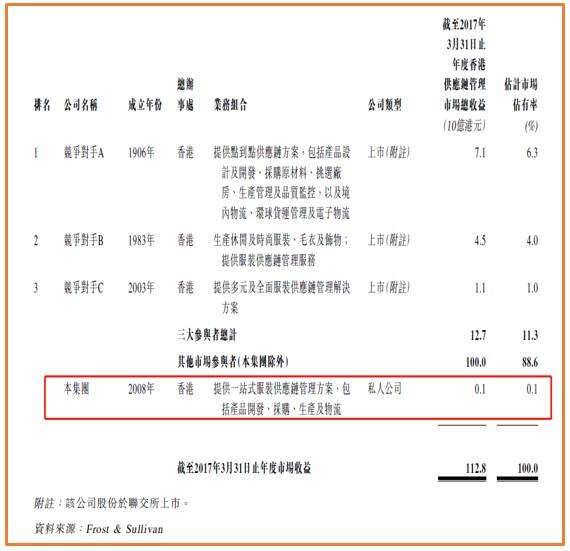

据Frost & Sullivan的统计,香港服装供应链管理市场截至2017年3月31日止年度由约10,000个服务供货商瓜分,在产品开发、价格、质量监控及产品付运上彼此竞争激烈。香港亦因服装供应链管理庞大的市场,供应商善用供应链力求更具成本效益的方案,而在服装产业链上游和中游诞生了几个港股市场的大牛股。

例如为耐克、优衣库、阿迪达斯和彪马等世界知名品牌实施规模化量产的申洲国际(2313.HK),如下图所示,股价由2011年3月的2.37,持续上涨到目前的80港元,升幅非常巨大。

申洲国际是参与了服装行业产业链的上游生产和中游服装供应链管理服务。而香港还有一批公司,只是主要涉足服装行业产业链的中游 – 服装供应链管理;以爱世纪集团为例,其100%的服装生产都是外判给国内的服装生产商生产。

香港市场主要参与者以提供综合供应链管理方案为特点,除了提供供应链管理服务外,亦会提供完善增值服务,如原材料采购、产品开发及咨询。市场主要参与者累积丰富经验,有助与上游原材料供货商建立长期合作关系,保证公司有充足供应作大量生产。采购成本降低及大量生产能力高,进一步使交付时间更有保障,令参与者可提供更具竞争力价格。

Frost & Sullivan预计香港服装供应链管理市场截止2017年3月31日年度总收入约1127亿港元,上图载列截至2017年3月31日止年度香港服装供应链管理市场三大主要参与者,以供应链管理市场的总收入计,分别为71亿、45亿和11亿港元,市场占有率分别为6.3%、4.0%和1.0%。而爱世纪集团以年度1.16亿港元收入,市占率0.1%,是一个较小的市场玩家。

但是,香港1万家服务供货商瓜分近1127亿港元的市场,居于上市地位和资本背书的爱世纪集团反而存在较好的发展前景。因为这种以供应链服务为主的轻资产公司,一旦搭上大的客户和大的订单,业绩飙升很容易。

在港股市场,已经有2只业务SIZE和市值与爱世纪集团类似的服装供应链管理公司上市,他们分别是尚捷集团(08183)和桦欣控股(08442)。以2017年3月21日挂牌的桦欣控股(08442)为例,其发行价为招股价上限5.75港元,如下图所示,其股价一路走高近翻倍,在众多新股中走势较好。

在挑剔的港股市场,市场也对服装供应链管理公司给出了颇高的估值。如下表所示,市值都在2-3亿港元的标的,尚捷集团的市盈率是38.56,桦欣控股的市盈率是45.62。一向以低估值着称的港股市场,能够给到该行业如此高估值,应该与前述分析的轻资产行业特点有关,也与行业市场金额大、香港这个国际化商贸中心背靠生产与消费大国中国、行业利润可观、牛股辈出等因素有关。

我们再来看看爱世纪集团。按照其新股发行价0.5-0.6港元,以上市前完整的财务年度截止2017年3月31日止2017年度净利润1452万港元,发行市盈率仅13.77-16.53倍,与同业比不算高,而且估值偏低。

二、图解爱世纪集团(8507.HK)

1、爱世纪集团主要业务介绍:

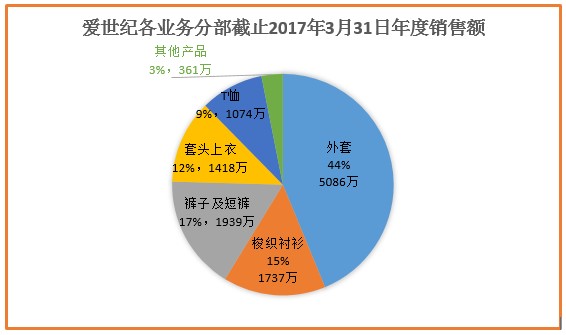

公司于2008年在香港成立,主要从事服装供应链管理服务,公司的服务包括产品开发、原材料采购、生产管理、品质控制及物流安排。公司的主要产品包括:

(1)外套;

(2)梭织衬衫;

(3)套头上衣;

(4)裤子及短裤;

(5)T恤;及

(6)其他产品,例如背心外套及饰物,如袜子及袋子。

以公司上市前完整财政年度(截止2017年3月31日)各业务分部的销量为例,公司销售收入1.16亿港元;其中外套销售收入5086万港元,占比43.8%;梭织衬衫销售收入1737万港元,占比15.0%;裤子及短裤销售收入1939万港元,占比16.7%;套头上衣销售收入1418万港元,占比12.2%;T恤销售收入1074万港元,占比9.2%;其他产品销售收入361万港元,占比3.1%。

公司并无拥有自己的品牌,所有的产品均按照客户提供的规格和要求生产。为了满足客户品牌的要求和预算,会就产品设计及规格(如原材料选择、风格及样式)向客户提供建议。当确认了生产规格和生产计划等细节,会制作原型样本及销售样本供客户审批。在确认批量采购订单后,公司会制作生产前样本,供客户于大量生产前作最终审核。通常于各个主要时装季度前(即春季、夏季、秋季及节庆销售旺季),公司会与客户会面,了解客户的计划并提供新产品规格及时尚潮流之意见,以助客户为新季度作准备。

公司主要客户都是国际知名的潮流品牌。如下图所示,包括澳洲著名滑浪品牌Billabong、美国街头潮牌X-large和美国滑板潮牌Primitive、Animal、Element、Primitive、Ripple Junction及Roark Revival。

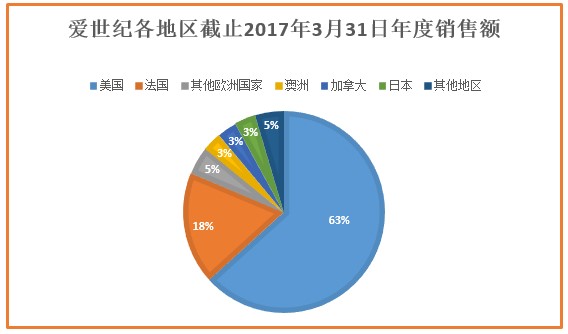

公司产品以外贸为主且远销海外。据招股书介绍,公司产品已销售至超过30个国家,美国及法国为其两大主要市场。以公司上市前完整财政年度(截止2017年3月31日)各地区的销量为例,公司销售收入1.16亿港元;其中美国市场收入7350万港元,占比63.3%;法国销售收入2091万港元,占比18.0%;美国与欧洲等国的经济强劲复苏,对爱世纪集团应该更加有利。

根据Frost & Sullivan报告,预料于2017年至2021年期间,美国服装零售市场将按约0.7%的复合年增长率增长,并于2021年达至2,665亿美元。预料于2017年至2021年期间,法国服装零售市场将按约0.6%的复合年增长率增长,并于2021年末达至353亿欧元。因此公司业务于欧美市场具增长潜力。业务于美国及法国的市场增长更可从新客户的业务中反映出来。于往绩记录期间,公司有13名美国新客户,于同期对其的销售总额约为2590万港元,并有一名法国新客户,于同期对其的销售总额约为20万港元。大部分上述美国新客户的公司或业务已成立超过八年,主要位于加州,从事服装产品及╱或配件的设计、生产、批发及╱或零售。大部分新客户均设有网上店铺,透过其向公众出售品牌服装产品及╱或配件。根据Frost & Sullivan,大部分新客户的品牌均为美国知名品牌。若此,公司的发展后劲颇足。

于往绩记录期间,公司100%的服装都是外判国内的生产厂商生产。例如,控股股东谭女士控股的江门市万斯服装有限公司的生产量,分别占截至2017年3月31日止年度及截至2017年9月30日止六个月之销售成本约6.0%及17.5%;其余所有产品均由生产供货商及贸易公司供货商委聘的其他生产商生产。

公司在整个生产过程中均有质量控制程序。在生产过程的各个阶段,采购部会与供货商配合,以确保符合客户的规格和要求。进行包装准备付运前,质量监控员会进行最终质量检查。公司亦管理直接自供货商运送至客户的产品物流安排。

综上所述,公司构建了一个可靠的全方位服装供应链管理服务(SCM service)。如上图所示,其中包括产品开发、原材料采购、生产管理、质量监控及物流安排。

公司拥有以下竞争优势:

(1)与知名国际潮流品牌建立业务关系:知名品牌包括Animal、Billabong、Element、Primitive、Ripple Junction、Roark Revival及X-Large。公司的五大客户大部分为国际知名潮流品牌,与其维持介乎一至七年的业务关系产品开发能力,就产品设计及规格向客户提出实际调整建议,以符合客户于预算以内的需要;

(2)有能力以灵活生产方案提供广泛之服装产品及饰物:公司的知识及经验能为客户生产多种服装产品,此乃由于公司众多主要客户均为国际潮流品牌,在知名品牌下拥有多样化的产品结构实为常见。之所以能提供高度多元化的产品,在于公司经验丰富,且有关各类服装产品的专业知识广博。公司能提供不同价位的各种原材料,亦能就如何修改设计及规格向客户提供意见,以符合其预算内的产品要求。因此,公司可以提供更具竞争力价格,以确保不同预算的客户能订到不同类型及款式的产品。再者,公司的最低订单数量需求相对较灵活,对客户更为有利。这使公司进一步拓阔客户层面,并于竞争激烈的服装产品市场中获得更多业务机会。

(3)在服装界拥有丰富经验及知识的管理团队:公司管理团队在服装界拥有多年经验及知识。创办人兼董事会主席、执行董事及行政总裁梁先生,在服装界拥有超过29年经验,特别是欧美市场;陈湘萍女士为营运总监,于服装行业营销方面拥有超过25年经验。

2、爱世纪集团财务数据分析

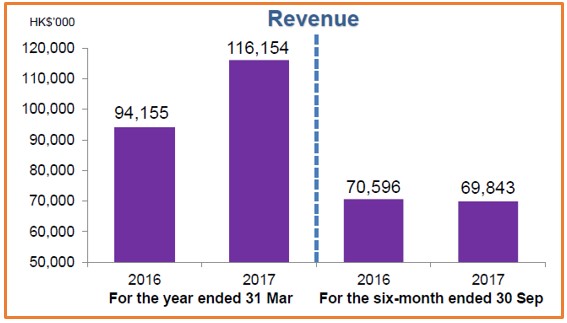

于截至3月31日止2016年度、2017年度,分别实现收入9415.5万港元、1.16亿港元,同比增长23.4%,如下图所示。

公司的收入由截至2016年9月30日止六个月约7060万港元下跌至截至2017年9月30日

止六个月约6984万港元,轻微减少约1.1%或约80万港元。收入下跌主要由于平均售价由

截至2016年9月30日止六个月的每件136.5港元下跌至截至2017年9月30日止六个月的每单位约126.9港元,尽管总销售量由517,081件增加至550,403件。

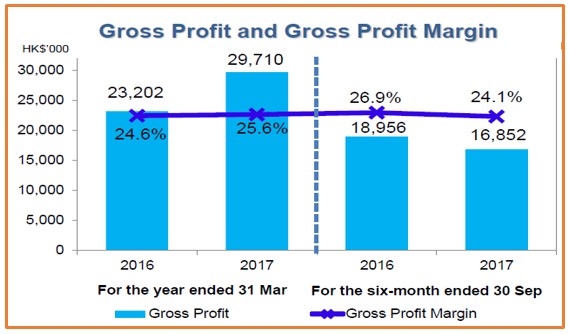

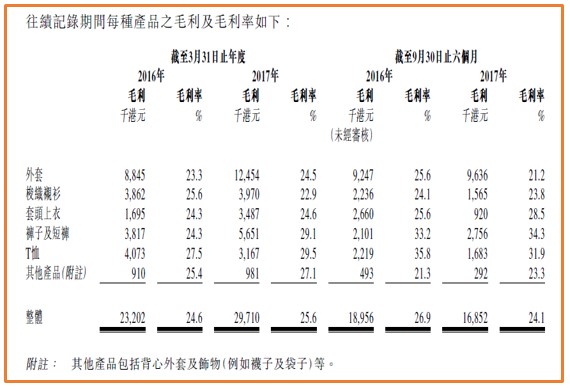

如上图所示,截至2016年3月31日止及2017年3月31日止两个年度,毛利分别约为2320万港元及2971万港元。整体毛利率分别约为24.6%及25.6%。截至2016年9月30日止六个月及2017年9月30日止六个月,毛利分别约为1896万港元及1685万港元。整体毛利率分别约为26.9%及24.1%。各产品类别之毛利及毛利率的详情载列如下。

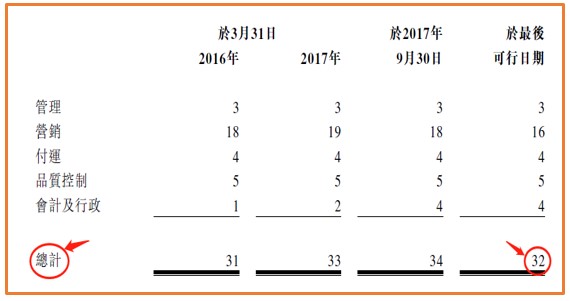

有较丰厚的毛利率,这也许是港股估值给得较高的一个原因。而行业整体属于轻资产行业,人员也非常精简。以爱世纪集团为例,于最后可行日期,员工总计才32人,公司无需配置成千上万的工厂工人。

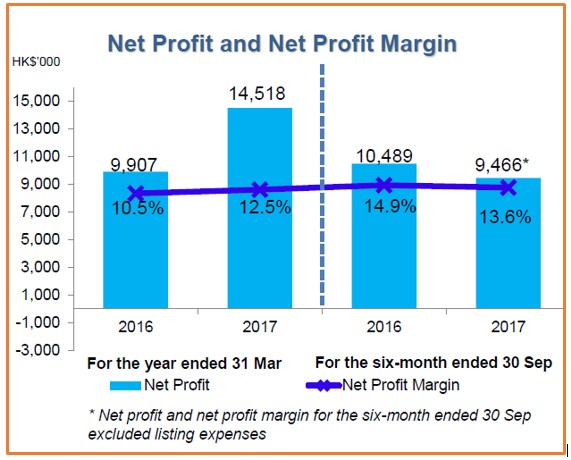

如下图所示,公司拥有人应占年内净利润由截至2016年3月31日止年度约991万港元增加至截至2017年3月31日止年度约1452万港元,增长约46.5%。该增长是由于上述项目的综合影响所致,增加主要由于总销售量上升导致收入由约9420万港元增加至约1.16亿元港元。

3、募集资金用途:

根据每股发售股份发售价0.55港元(即指示性发售价范围中位数),估计股份发售所得款项净额(经扣除本公司应付之包销佣金及股份发售相关估计开支的相关部分后)约为2990万港元。

虽然美国和法国市场一般,但是公司的总销售量由截至2016年3月31日止年度的722,493件增加至截至2017年3月31日止年度的921,075件,以及由截至2016年9月30止六个月的517,081件增加至截至2017年9月30止六个月的550,403件。销售收入亦增加约23.4%,由截至2016年3月31日止年度约9420万港元增加至截至2017年3月31日止年度约1.16亿港元,并于截至2017年9月30日止六个月维持相对稳定。此外,于最后可行日期,公司已获得约2520万港元的销售订单。根据Frost & Sullivan报告,公司部分主要竞争者亦已于其主要市场设立地方办事处。

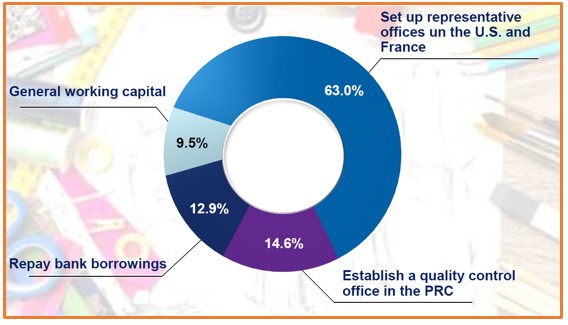

因此,公司计划将所得款项净额估计约2990万港元(以发售价中位数计算),其中约65.4%拟用于美国及法国增设地方办事处,以加强客户关系及提高市场地位;约15.1%拟用于中国开设品质监控办事处;约13.4%拟用于偿还银行借款;及约6.1%拟用于一般营运资金。

三、小结

香港作为国际化商贸中心,依托中国内地强大的服装生产能力和近年东南亚的劳动力价格低廉优势,造就了香港服装供应链管理服务行业一个高达1127亿港元的庞大市场,也是香港牛股频出的行业;挑剔的港股市场给予像爱世纪集团这样,处于服装产业链中游,属于轻资产的服装供应链管理服务较高的市盈率估值;爱世纪集团,规模不大,可能是香港服装供应链管理服务潜力股,行业的轻资产特性加上新披资本市场的战袍,或可助公司快速发展,公司值博率较高,值得长期关注。