作者:港股观察站 中环之光

城中正在招股的香港创业板新股天平道合(8403.HK),招股期是在5月29日-6月1日。每手2万股,招股价在0.12-0.16港元,入场费3,232.25元,以此折算公司上市时市值介乎于2.40 – 3.20亿港元。

中国汽车展览服务行业蓬勃发展

天平道合(8403.HK)是中国内地综合展览及活动管理服务商,主要于中国从事设计、策划、统筹及管理展览及活动,业务覆盖北京、上海、广州、天津、成都、哈尔滨、沈阳、昆明、南宁及重庆等逾40个城市。

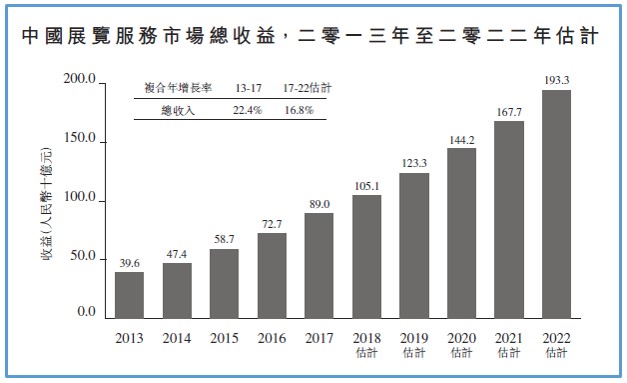

展览服务商主要担任展览执行人,或担任展览发起人╱举办人及执行人的双重角色。根据沙利文的研究报告,中国展览服务市场近年来录得快速增长,市场总收入由2013年的人民币396 亿元增至2017年的人民币890 亿元,复合年增长率为约22.4%。

展望未来,该市场预期仍将保持增长趋势。中国展览服务市场的总收入预期于2017年至2022年按复合年增长率约16.8% 增长,于2022年达到人民币1,933 亿元。行业景气度非常高。

天平道合(8403.HK)在中国汽车展会运营商中居领先地位

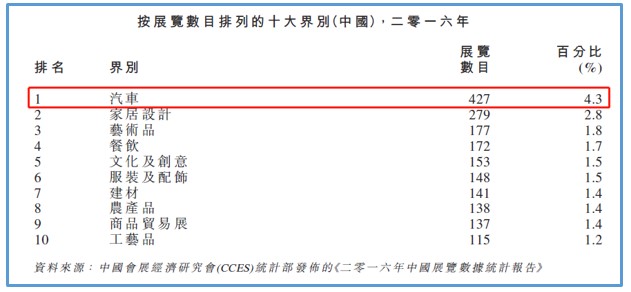

根据中国会展经济研究会(CCES)发布的《二零一六年中国展览数据统计报告》,中国主要有120 个举办展览的界别,其中汽车、家居设计及艺术品,于2016年分别有427 场、279 场及177 场展览,汽车展在所有类别中是占比最大的类别,此界别占所举办展览总数约4.3%,主要源于新汽车销售急速增长及汽车制造行业蓬勃发展。

由于中国汽车行业快速发展,中国汽车展览服务市场的收入亦由2013年的人民币25 亿元急升至2017年的人民币65 亿元,复合年增长率约为26.5%。沙利文展望,中国汽车展览服务市场预期按复合年增长率18.6% 增加至2022年的人民币152 亿元,主要受惠于汽车行业发展、中国消费者的消费力增加及汽车销售增加。

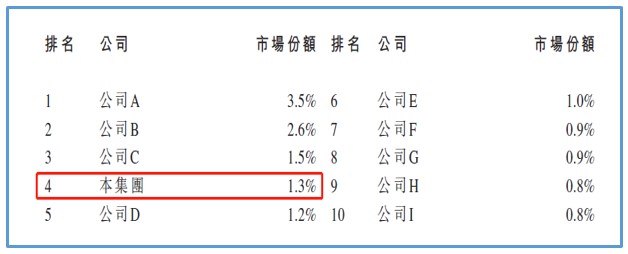

因此,可以说天平道合(8403.HK)所处的大行业环境是非常好的。但是,中国汽车展览服务市场亦高度分散。于2017年,以汽车展览服务的总收入计算,十大汽车展会服务商占总市场份额仅约14.5%。据沙利文的统计,天平道合于2017年按汽车展览服务总收入计,占据市场份额约1.3%,居于全国第四名的位置。

亮点1:获“美图”蔡文胜入股

天平道合(8403.HK)在一众媒体中都不约而同提及,公司上市前的两位PRE-IPO投资者中,美图公司(1357.HK)的大股东蔡文胜最为出名;除了美图公司,蔡文胜还于2015年投资暴风集团(300431.SZ)、于2014年投资飞鱼科技(1022.HK),可谓投资界高手。

此次蔡生以每股0.11元认购股9975万股,耗资1097万港元,上市后摊薄至总股本的4.99%,不设禁售期,股东实力颇强。

亮点2:募资助推轻资产业务如虎添翼

但是,蔡先生到底看中公司什么?

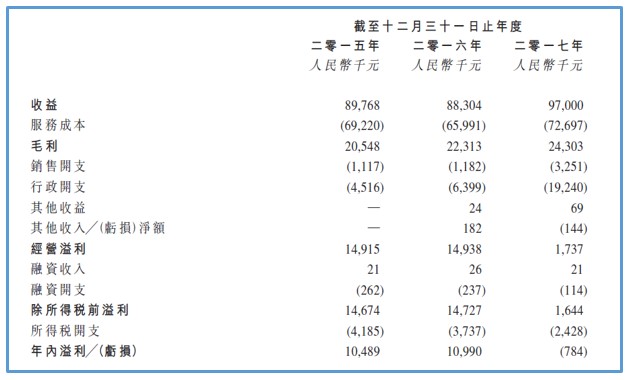

如下图所示,我们看到公司近年业务发展平稳,2016-2017年度,公司收入从8830万人民币增涨9.85%至9700万元人民币,毛利增长约8.92%至2430万元。至于年内净利润方面,于截至2015年及2016年12月31日止两个年度录得净利分别约人民币1050万元及人民币1100万元。2017年度录得净亏损约人民币-80万元,主要由于年内的一次性上市开支约人民币1130万元,若不计及有关非经常上市开支的影响,公司应于年内录得正溢利。

蔡文胜先生看中的肯定不是这样。尽管天平道合主席兼行政总裁黄晓迪于记者会表示,双方是在机缘巧合的情况下认识,因双方均有意合作,故对方愿意入股公司。他续指,对方的投资是对公司团队及发展的认可,亦期望扩展与美图公司业务合作。

看来,蔡先生看中的主要是公司的未来前景。那前景以什么来实现呢?

根据公司此次招股,发售5亿股股份,扣除相关上市开支后,以中间价计算的集资净额为3890万港元。此处是重点,就是募资额;虽然从绝对金额上说,3890万的募资额是很少的,但是对轻资产运营的公司来说,此募资额相对公司资产,比例非常大,甚至可以再造一间公司。

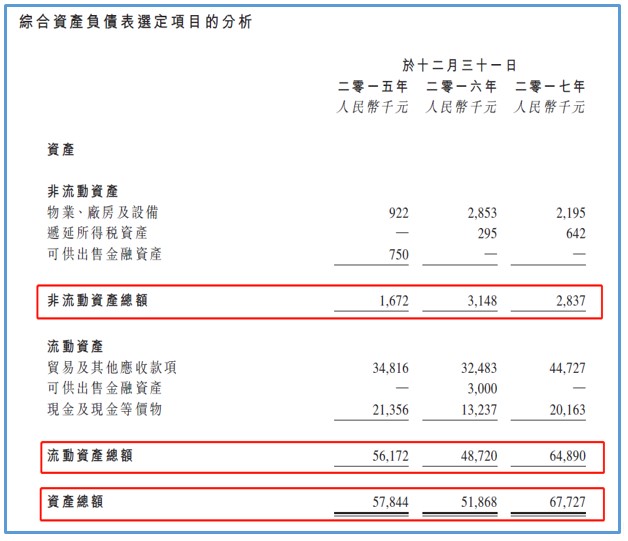

如下图所示,在公司资产负债表中,2017年末的非流动资产(固定资产),公司只有283万元人民币,公司明显就是一家轻资产公司。轻资产,这个很好理解,汽车展会服务供应商,场地不是自己的,服务商只需要在场地搭建临时的会场,就开始赚钱了。募集的资金3890万港元,相对其非流动资产,是否很多呢?公司募资后是否有大量资源去开拓业务?

再看看公司的流动资产结构,如下图所示,公司的流动资产结构非常好,2017年末有4472万人民币的应收款,比往年末的3248万人民币,还多出1200万元,这些大部分都是已经提供了服务,等待转入收入的东东啊。公司还有1323万元人民币的现金。整个流动总资产部分有4872万元人民币,而本次募集的3890万港元(约3189万元人民币)是否直接缩短了公司近3年的利润积累?公司流动负债方面,也非常清晰,除了1342万元的应付款,就是即期所得税负债558万人民币,借款500万元人民币。

因此,简单来说,此次的募资金额3890万港元,再加上上市前的2笔投资募集1250万港元,合计近5000万港元,对资产结构如此轻盈的天平道合来说,会极大提供公司的资金能力与运营实力,可以说已经再造一个天平道合也不为奇。

亮点3:轻资产开拓全国展会服务业版图

本次预计募资额约3890万港元,公司计划将有关所得款项净额用作以下用途:

(1)约1430万港元(占所得款项净额约36.8%)用作扩充人手以支持业务扩张,包括招募更多人员,藉此(i)提供展览厅服务;(ii)处理展览及活动项目的管理及质量管理;(iii)执行营销计划;及(iv)支持业务营运及为员工提供培训。

(2)约1390万港元(占所得款项净额约35.7%)用作扩大展览及活动管理服务,包括提供展览厅服务、安装及╱或升级信息科技系统及╱或计算机硬件及软件,购入多媒体影音设备。

(3)约320万港元(占所得款项净额约8.3%)用作扩大办事处及╱或于中国不同城市及地区设立办事分处或代表办事处。

(4)约360万港元(占所得款项净额约9.2%)用作加强营销措施,包括进行营销及推广活动,刊登网络及软件应用程序广告和改良公司网站。

从本次3890万港元的募资使用情况看,公司开拓全国展览业服务版图的雄心非常明显。

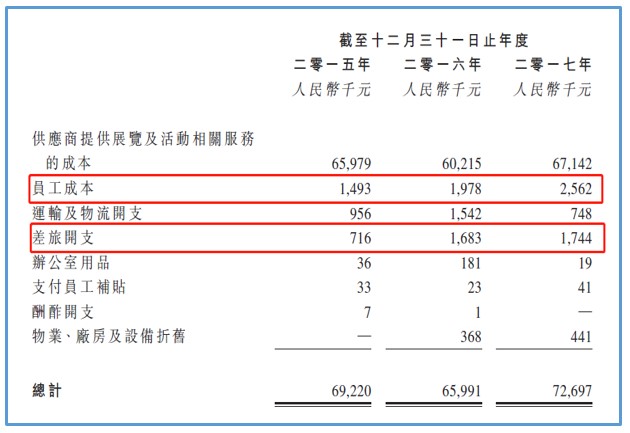

与此同时,如下图所示,在2017年9700万人民币的收入结构中,刨去6714万人民币的大头主要支付供应商服务成本,真正用于支撑整个业务的就是员工的成本256万元,差旅费174万元;此外,销售开支325万元,行政开支700多万元。简单统计,就是大约1500万元人民币的开支就支撑了2017年近9700万元人民币的收入,去非净利润近1000万元。

那我们可以预期,联同上市前投资和IPO的融资合计近4100万人民币的募资,对像天平道合这样轻资产运营的展会服务商来讲,资金实力和运营实力的增长是空前的,其开拓全国展会服务业版图的雄心很可能部分实现。

小结:

以公司招股价 0.12-0.16港元计,这是近年招股价中较低水位的新股,对天生喜欢便宜的投资者来说,心理上极具上升想象力;再加上公司的募资相对轻盈的资产结构来说,占比非常巨大,可支撑公司未来轻资产运营,开拓全国展会服务业版图值得期待。