|

香港, 2018年6月5日 – (亚太商讯) – 一、分时图显示:误读的情绪日内即被修复

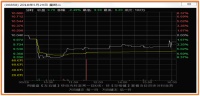

据格隆汇报道—-2018年5月28日晚间,港股市场“高球第一股”本间高尔夫(6858.HK)公布了截止2018年3月31日止的2017/2018年度业绩报告。翌日(29日)的股价走势,一度向下插水至最低9.2港元,直逼MA20日均线9.156港元,当日K线呈向下的射击之星,如下图所示。

如果对当日分时走势仔细复盘,情况可能并没有投资者看到的结果那样悲观。

从当日分时图来看,如下图所示,开盘的第8分钟,股价就一步到位直线下堕到当日最低点的9.2港元(或-8.37%),此后在底部横行至10:28前,成交非常稀疏,完全看不出恐慌盘放量出逃的迹象;随后,股价在上一个台阶的9.54港元位置一直横盘至15:49,期间除有一笔近80万股的扫货大单外,成交量与平日并无区别;最后,股价在收市前10分钟被上拉至9.79港元(或-2.49%)收盘。贯穿整个分时图,盘口语言暗示,市场投资者对公司年报有些许不满意,随后悲观情绪几近修复。

显示投资者对公司前景乐观的指针,我们其实可以从5月30日的股价分时图得到初步验证。

当日受中美贸易摩擦、外围市场下跌等因素影响,5月30日A股市场大跌,百股跌停场面再现,上证指数大跌-2.53%,恒生指数亦跌-1.40%;但是,本间高尔夫(6858.HK)的股价,并没有延续此前一天的悲观续跌,而是逆势飘红+1.94%,如下图所示。

二、迷雾中:国际大行齐齐看好

如果说,前面连续2日股价分时图的走势,说明投资者可能存在误读,些许的悲观情绪旋即被市场日内修复的话,那3-4家国际大行在公司年报公布后第一时间做出的正面“增持”及“买入”评级,则反映出资本市场非常看好公司前景,用热捧来形容并不为过。

首先从国际投行对公司关注的时间段来分析,此次年报公布后翌日,野村证券、大和证券、摩根士丹利和东方财富证券等4家投行,都不约而同地第一时间发表正面评级,这个场景对一家市值60亿港元的香港上市公司来说,待遇还是颇高的。

其次,综合四大行的观点,均认为:本间高尔夫截至今年3月底止年度纯利约39.332亿日元,同比下跌20.6%,主要受非经营性因素例如外汇亏损及较高税率所累,其核心业务保持正轨;而市场很少去翻看年报近66页原文的投资者,则直接被业绩快讯中净利润同比下跌近两成的“标题党”字眼所误判。

四大行看好本间高尔夫的原因,主要是:相信公司逐渐向第三方零售为主导的模式转移及重塑品牌,加上北美及欧洲地区有大量增长潜力,将在未来持续推动集团增长。

而东方财富国际证券,在参考公司2017-2018年度业务发展的状况,预计公司未来三年球杆业务能够保持中单位数增长,高尔夫球营收的CAGR30%左右,服装配饰能够在2020财年贡献较高营收增速的假设前提下,给出了如下预期:

本间高尔夫业务成长模型

营收(亿日元) FY2019 FY2020 FY2021

YoY 10.8% 13.2% 11.6%

归母净利(亿日元) 50.7 62.4 74.3

YoY 28.8% 23.2% 18.9%

EPS(日元) 8.32 10.25 12.19

东财给予本间FY2019/2020/2021营收291.4/330/368.4亿日元,YoY10.8%/13.2%/11.6%。预计归母净利润分别为50.7/62.4/74.3亿日元,YoY28.8%/23.2%/18.9%,EPS分别为8.32/10.25/12.19日元的未来三年中速成长股增长模型。

三、拨开迷雾:市场误读报表的非经营性开支

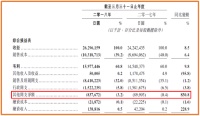

本间高尔夫FY2018财报,让市场解读为悲观的迷雾,就是其净利润同比减少了20.6%,为39.332亿日元。

市场先生之所以能够在日内就基本修复了悲观情绪,其实就是净利润大幅减少的背后,主要是两项非经营性项目:(1)汇兑损失和(2)实际税率上升。

如上图所示,从本间FY2018年报数据“其他开支”项下,同比变动高达830.8%,由FY2017年的8999万日元增至8.37亿日元,其中有5亿多日元为汇兑损益。由于本间总部在日本,报表记账货币单位为日元;而其全球业务有来自美国的美元、欧洲的欧元、韩国的韩元和中国的人民币;上市融资尚未使用的近10亿港币以美元现金等价物形式留存;最近美日货币对币值变动很大,巨额的未使用现金等价物便产生了大量的一次性汇兑损失。

企业所得税方面,本间高尔夫FY2017年的实际税率约为10.98%,FY2018财年基本恢复到正常水平的26.8%,因此,所得税开支也从6.11亿日元大幅增加至14.4亿日元,巨幅增长136%。

上述两项非经营性开支锐减了本间的FY2018净利润。若撇除非营性开支影响,如下图所示,本间高尔夫全年调整后纯利应同比增加8%至47亿日元。

这,也许就是市场情绪能够在日内基本得到修复的重要原因。

四、本间高尔夫(6858.HK):高尔夫行业内最负盛名的标志性品牌之一

HONMA是高尔夫行业内最负盛名的标志性品牌之一,是精湛工艺、追求卓越性能及产品质量无与伦比的代名词,在世界高球界如雷贯耳。公司主要设计、开发、制造及销售各种制作精美且性能卓越的高尔夫球杆,还供应HONMA品牌的高尔夫球、包袋、服装及其他配件,为客户提供全面的高尔夫生活体验。

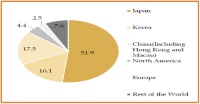

HONMA成立于1959年,是目前全球市场上历史最悠久、最负盛名的高尔夫专业品牌之一。根据国际权威研究公司弗若斯特沙利文的资料,如下图所示,按2015年零售销售计,HONMA名列全球十大高尔夫产品品牌之一,并为高端高尔夫球杆的首选品牌。

本间生产设施位于日本山形县面积约163,000平方米的酒田园区。秉承工匠精神,目前是唯一一间具备专业手工艺技巧以及强大的内部制造能力的大型高尔夫产品公司。聘有约291名工匠,其中24名为平均积逾30年经验的大师级工匠。公司已在酒田园区实施严谨的学徒计划,借此,高级工匠将其经验传授给年轻一代。工匠们对产品质量的追求使公司能够保持HONMA品牌作为高尔夫行业内标志性优质品牌的地位。

HONMA产品目前在全球约50个国家出售,主要在亚洲,也同时在北美、欧洲和其他地区。

公司的销售及经销网络包括HONMA品牌自营店84家及3,178名经销商,产品在1,424间大型体育用品店销售。

五、年报亮点1:美国和欧洲市场收入大幅度飙升

公司的总收入由截至2017年3月31日止年度的242.42亿日元增加8.5%至2018年度同期的262.96亿日元;FY2014至FY2018的五年复合增长率CAGR=13.7%,增幅可观。

FY2018年度,因地域渊源关系被成为“本土市场”的日本、韩国及中国(包括香港及澳门),收入合占公司总收益的85.5%;本土市场由于销售额占比大,对公司来说是收入增长的主要驱动力。

@ 日本的收入,上年为129.5亿日元,增长5.3%至FY2018年度的136.4亿日元;

@ 韩国的收入,上年为33.91亿日元,增长25.0%至FY2018年度的42.4亿日元;连续五年录得两位数增长;

@ 中国内地的收入,上年为31.43亿日元,增长8.0%至FY2018年度的33.96亿日元;

在日本、韩国及中国,公司继续渗透高增长消费领域,借引入BeZeal 535(第二代入门级俱乐部产品)吸引入门级高尔夫玩家,同时不断更新其营销策略,以更有效与享有本土市场的更高增长率的消费者团体进行沟通。BeZeal产品销售同比上升21.8%。另外,公司在韩国开展广泛的电视宣传活动,以推动BERES及BeZeal产品系列销售,并成功令来自韩国的收入增长25.0%。

北美的收入,上年为6.36亿日元,增长83.6%至FY2018年度的11.68亿日元;公司成功实施的 “美国战略”,就是分销业务开始直接与美国市场的主要零售商进行交易,在北美地区的销售点增加了201个至376个;组建了强大的当地团队;进行了广泛的产品演示、品牌大使、店中店以及针对性线下及在线营销活动;招募业内资深人士以提升品牌及产品知名度。

欧洲的收入,上年为4.99亿日元,增长32.0%至FY2018年度的6.59亿日元;欧洲业务的高速增长,得益于推行“进入市场”业务模式。组建了一支具扎实行业专长及深厚市场洞察的当地团队;经销渠道重组,销售点数量则增长了383个至393个;持续进行营销活动提升品牌和产品知名度。

六、年报亮点2:高尔夫球业务分部继续大增

HONMA品牌产品包括:高尔夫球杆、高尔夫球、包袋、服装及其他配件;其中,高尔夫球的收入由FY2017年的7.36亿日元,大幅增加56.1%至FY2018年度的11.48亿日元,占总收入份额的4.4%。高尔夫球的增长受公司专门的销售团队及在日本及中国成功采用走向市场策略所推动。

高尔夫球的毛利由FY2017年度的3.78亿日元增加47.7%至FY2018年度的5.58亿日元,而高尔夫球的毛利率由51.4%降至48.6%,主要是由于日本及中国第三方零售及批发渠道的销售加速增长。

高尔夫球在高尔夫产品中的回购率最高,因此高尔夫球市场具有可观的增长机会。本间已经与亚洲最大高尔夫球制造商之一宇荣高尔夫合作,共同开发以HONMA为品牌的高尔夫球。公司的高尔夫球发展策略无疑是非常成功的,FY2014-FY2018的5个财年,复合增长率CAGR=91.7%,增速非常惊人。

七、年报亮点3:主营业务分部高尔夫球杆增长适中

高尔夫球杆为公司的主营业务,公司现时主要提供三个主要产品家族的高尔夫球杆,即BERES、TOUR WORLD及BeZeal。基于大量市场调研,公司根据高尔夫球手对产品价格、设计和性能的重视程度,将高尔夫球杆市场精细的划分为九宫格,如下表所示:

①高价格低热忱度 – 设计及价格

②高价格中热忱度BERES球杆 – 主要为设计

③高价格高热忱度 – 设计及性能

④中价格低热忱度 – 性能及价格

⑤中价格中热忱度Be ZEAL球杆 – 性能与设计

⑥中价格高热忱度TOUR WORLD球杆 – 主要为性能

⑦低价格低热忱度 – 主要为价格

⑧低价格中热忱度 – 价格与设计

⑨低价格高热忱度 – 价格与性能

BERES高尔夫球杆以第2市场区间消费者为目标,这是公司传统的客户基础,包括愿意为高尔夫球杆支付高价的富裕消费者。公司已利用其他产品成功扩展至第2市场区间以外的分部。TOUR WORLD高尔夫球杆以第6市场区间消费者为目标,由较重视场上表现的热忱型高尔夫爱好者组成。BeZeal高尔夫球杆以第5市场区间消费者为目标,由旨在提高场上表现的高尔夫初学者组成。第5及第6市场区间增速高于主要高尔夫市场整体增速,这两个区间共同构成全球高尔夫产品区间市场的绝大部分。

高尔夫球杆业务在FY2018财年,录得适中收益增长,分部收入由FY2017年度的201.85亿日元增加4.6%至FY2018年度的211.17亿日元;该分部在FY2018占公司总收入的80.3%;高尔夫球杆在FY2018财年的增长主要是由于BeZeal的销售因推出第二代经改进性能及设计吸引年轻及入门级高尔夫球手而强劲增长。

高尔夫球杆的毛利由FY2017年度的131.52亿日元增加1.2%至FY2018年度的133.05亿日元,而高尔夫球杆的毛利率由FY2017年度的65.2%降至FY2018年度的63.0%,主要是由于第三方零售及批发渠道以及第5及6市场区间产品的销售增长。公司将在2018年底推出下一代TOUR WORLD产品,来提高在中端消费者市场区间的份额。

八、年报亮点4:高尔夫服装分部是2019-2020最大看点

高尔夫服装是一个具备巨大增长潜力的领域,因为其目标市场可以延伸至打高尔夫球以外的人群,而且毛利率很高。

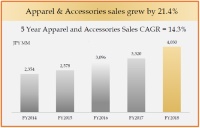

公司包袋、服装及其他配件业务分部的收入由FY2017年度的33.2亿日元增长21.4%至FY2018年度的40.3亿日元;该业务分部在FY2018年度总收入中,占比15.3%;毛利率由FY2017年度的30.7%升至FY2018年度的52.4%。

如上图所示,在过去5年的FY2014-FY2018,业务分部的复合增长率为14.3%,增速虽然算不错,但是从FY2019-2020财年开始,该业务分部可能发生巨变。

原因是,本间高尔夫(06858.HK)的控股股东、执行董事、总裁兼董事长刘建国,于今年的1月25日向日本伊藤忠商社以每股8.41港元,出售3828.4万股公司股份,涉资约3.22亿港元,占公司已发行股本约6.29%。

伊藤忠是世界上著名的综合贸易公司,其历史可追溯到1858年,是在日本注册成立的超过 150 年历史的百年综合商社,在 63 个国家拥有约 120 个据点。据悉,伊藤忠将利用其在服装行业的网络及专长支持本间高尔夫公司,并采用“高尔夫全品牌法”再次推出本间高尔夫的服装业务。2019年春夏季将会是本间高尔夫与伊藤忠合作的首个季节。预计此次合作会为本间带来持续的收益。

那高尔夫服装究竟可以给本间高尔夫带来什么变化呢?我们可以看看一家在A股上市的公司,比音勒芬服饰。其成立于 2003 年 1 月,2016 年 12 月 23 日正式在深交所挂牌上市,交易代码:002832,主要从事自有品牌比音勒芬高尔夫服饰的研发设计、品牌推广、营销网络建设及供应链管理。

目前,比音勒芬终端门店主要位于国内大型高端商场、主要机场、知名高尔夫球会所等,截止 2017 年末比音勒芬共拥有 652 个终端门店。据介绍,自 2011 年以来,得益于门店稳速扩张和单店业绩提升,公司销售规模持续增长,11-17 年营业收入复合增长率达到23.02%,2017 年收入/归母净利同增 25.23%/35.92%至 10.54/1.80 亿元,如下图所示。

若此看来,高尔夫服装业务是可行的商业模式。本间高尔夫在服装分部与伊藤忠的深度合作,并以世界高球知名品牌HONMA在全球推广,成功的可能性非常大,甚至可以再造一个本间高尔夫公司。

九、公司估值及股价潜力

经过前一段时间的温和上涨,目前本间的市盈率为20.77倍。

与美国资本市场的2家主营高尔夫产品的上市公司,在美国市场领先的ACUSHNET(GOLF.US)和在欧洲市场领先的Callaway(ELY.US)比对,本间的现有估值20.77倍已经接近美国同业PE中位数20.83倍。

从统计的香港体育品牌类上市公司PE中位数25.15看,本间的20.77倍则还有一定的向上空间。

序号 – 体育品牌上市公司名称 – 市盈率 – 市值(港元)

1. 李宁(2331.HK) – 34.03 – 210亿

2. 安踏体育(2020.HK) – 34.01 – 1256亿

3. 特步国际(1368.HK) – 23.11 – 113亿

4. 361度(1361.HK) – 9.46 – 51.7亿

5. 香港上市体育品牌 – 中位数 – 25.15

6. ACUSHNET(GOLF.US) – 18.72 – 140.5亿

7. Callaway(ELY.US) – 22.94 – 140亿

8. 美国上市高尔夫品牌 – 中位数 – 20.83

9. 比音勒芬(002832.SZ) – 21.81 – 90.5

10. 本间高尔夫(6858.HK) – 20.77 – 60.2亿

从前述四家投行最近给本间的估值看,给出颇为正面的评级,看点很明确就是公司亮点中的(1)美国和欧洲市场的高速增长;(2)与伊藤忠商社在高尔夫服装业务的巨大成长潜力。这些甚至可以再造一个本间的增长因素,值得投资者长期关注公司。

News URL: https://www.acnnewswire.com/press-release/simplifiedchinese/43905/

转载请注明:牛牛网 » 图解年报:误读被日内修复 本间高尔夫未来盈利增长点多多